ちゅーや

ちゅーやこんにちは、ちゅーやです。

今回はテスラの決算について説明していきます!

このブログでは他にもお金にまつわる話題を取り上げて解説しています。ぜひ他の記事も参考にしていただけると幸いです。

この記事を読めばわかること

✔ テスラの決算の良い点・悪い点

✔ テスラのEV以外の事業

✔ 投資するべきか

テスラ決算内容

サマリー

| 予想 | 実績 | |

| EPS | 1.52$ | 1.86$ |

| 売上高 | 13.57B$ | 13.76B$ |

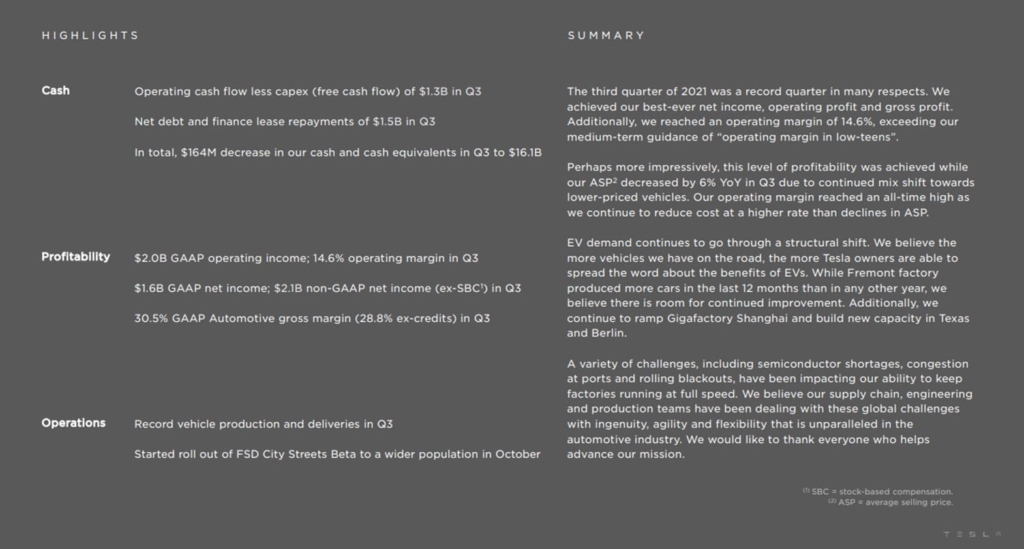

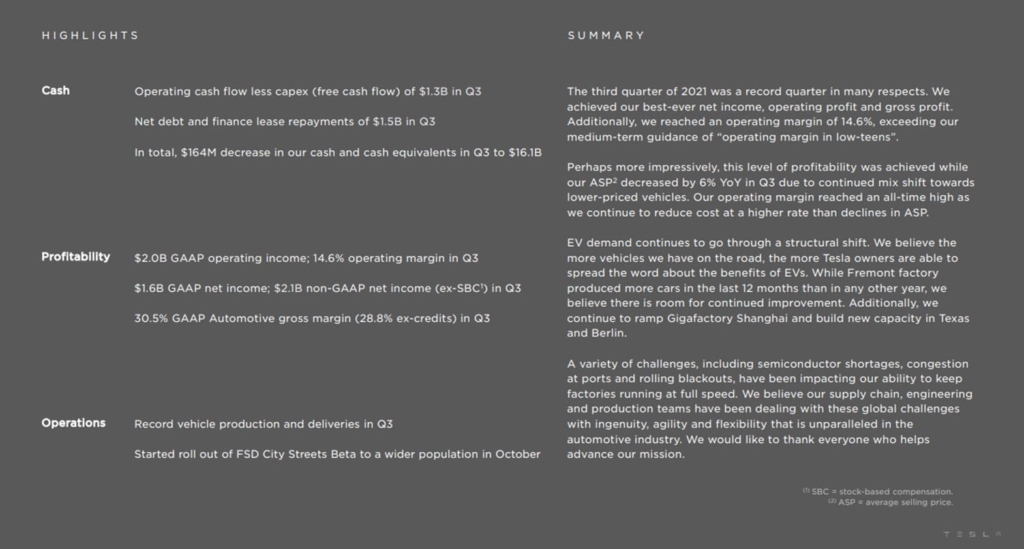

EPS、売上高はコンセンサスを上回りました。テスラはガイダンスを出さない企業なのでガイダンスの発表はありません。

- キャッシュ

-

第3四半期の営業キャッシュフローから設備投資を差し引いたフリーキャッシュフローは13億ドル。

第3四半期の純負債およびファイナンス・リースの返済額は15億ドル。

合計で、第3四半期の現金および現金同等物は1億6400万ドル減少し、161億ドルとなっています。 - 収益性

-

第3四半期のGAAPベースの営業利益は20億ドル、営業利益率は14.6%。

第3四半期のGAAPベースの純利益は16億ドル、非GAAPベースの純利益(株式利益除く)は21億ドル。

第3四半期の自動車部門のGAAPベースの売上総利益率(粗利)は30.5%。 - オペレーション

-

第3四半期は過去最高の車両生産および納入台数を記録。

10月より、FSDシティ・ストリート・ベータ版をより多くの人々に向けて展開開始。

テスラの2021年第3四半期の純利益、営業利益、売上総利益のいずれも過去最高を達成しました。さらに、 平均販売価格が前年同期比で6%減少した一方で、営業利益率は14.6%となり、中期的なガイダンスに記載されている「営業利益率10%台前半」を達成しています。

第3四半期の平均販売価格が下がった背景には低価格帯モデルの好調があります。ただ、平均販売価格の低下を上回るペースでコスト削減を続けたことで収益性向上につながっています。

また、テスラは現在、上海の巨大工場を立ち上げており、この推進を継続するほか、テキサス州とベルリンで新たな工場を建設し生産台数を増やしていく計画です。

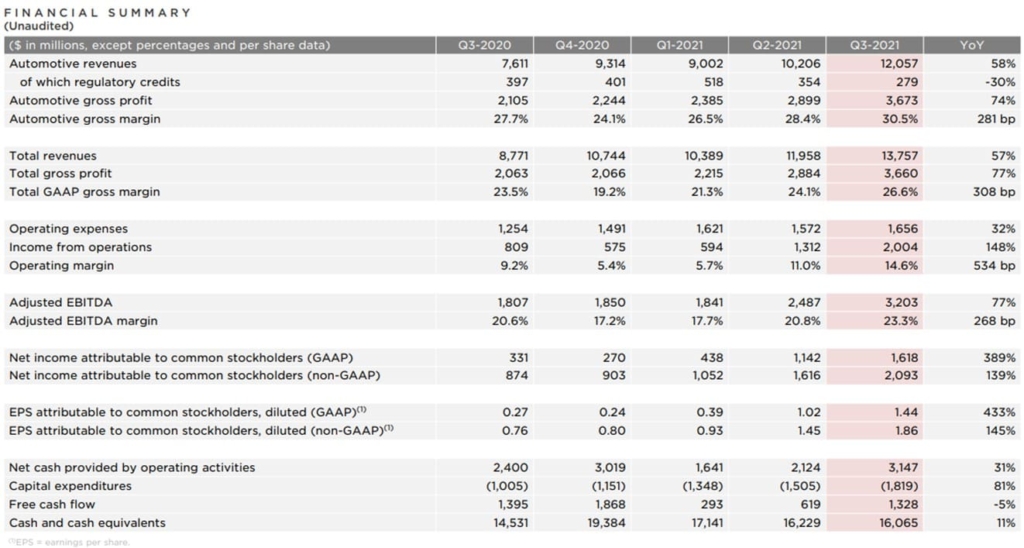

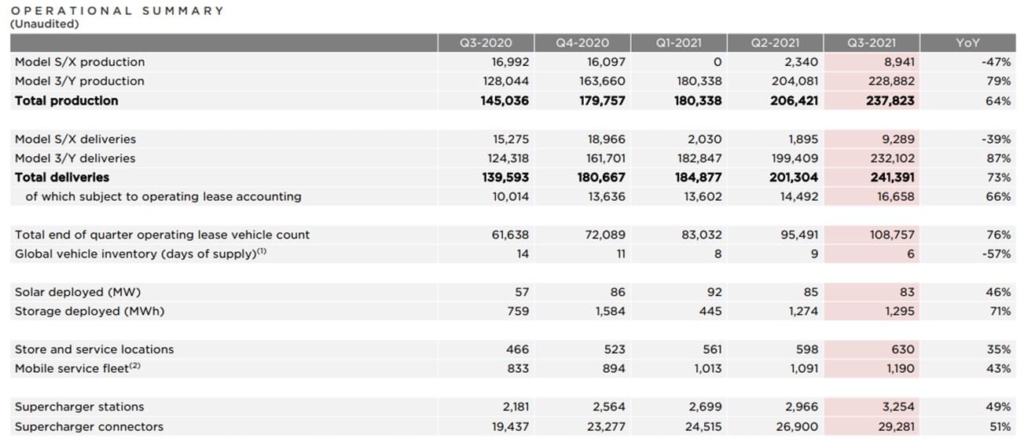

Financial Summary(財務概要)

詳しい財務データは以下の画像の通りです。英語ではわかりにくいかもしれませんので、日本語ver.を作成しています。タブで「日本語」を選択すれば確認できます。

特に注目してほしいのが、売上、二酸化炭素排出権ビジネス、EPS、粗利率、営業利益率の5つの項目です。

売り上げやEPSは言うまでもなく重要です。特に最近、半導体の供給不足や港湾の混雑、計画停電によって生産をすることができない企業が多々ある中、これほどの売上・EPSを記録することができたのは評価できます。

また、テスラのような時価総額800B$(約90兆円)を超える企業が、売り上げのYoYが57%でEPSのYoYがGAAPベースで389%、nonGAAPでも139%という決算を出すことは滅多にありません。

時価総額が小さい企業は売り上げも相対的に低く、1つの大きな契約などによって大きく売り上げを伸ばすことができたり、サービス利用者が少ないために潜在顧客が多くサービスの拡大が比較的容易だからです。

加えて、その売り上げやEPSがしっかりとしたテスラのビジネスによるところも大きく評価できるポイントです。というのも、少し前までのテスラは、二酸化炭素排出権販売で大きな利益を得ていました。

二酸化炭素排出権販売

欧米では車の走行1キロあたりの二酸化炭素排出量を定めており、これを超えると罰金が科せられます。

この規制をクリアすることができない多くの自動車メーカーは、環境にやさしい自動車を作っている企業から「二酸化炭素排出権」を購入することで罰金を回避しようとします。

テスラはEVを製造しており。二酸化炭素排出権にあまりがあるので販売・利益を得られる仕組みです。

そのため、利益の大半が二酸化炭素排出権販売によるものであり、テスラの力を疑問視する声も大きかったのが事実です。

二酸化炭素排出権によるビジネスは、今後他社も環境に配慮した製品開発を行うことによって縮小が予測されており、排出権ビジネスに依存しない利益体質を作ることができているのは良いことです。それだけ本業の稼ぐ力がしっかりとついてきたということでしょう。

そして、EPSを139%も伸ばすことができた非常に大きな要因として「利益率の改善」があります。通常製造業では営業利益率が10%以下になることがほとんどで、あのトヨタ自動車でさえ営業利益率は8%台にとどまっています。

しかし、今回のテスラの決算をよく見てみてください。3Qの営業利益率は2Qの11%を超え、14%台を記録しました。2Qの営業利益率が偶然ではなくしっかりと利益を残せる体質であることを示すことができただけでなく、さらに営業利益率を伸ばしてきたんですから優秀です。

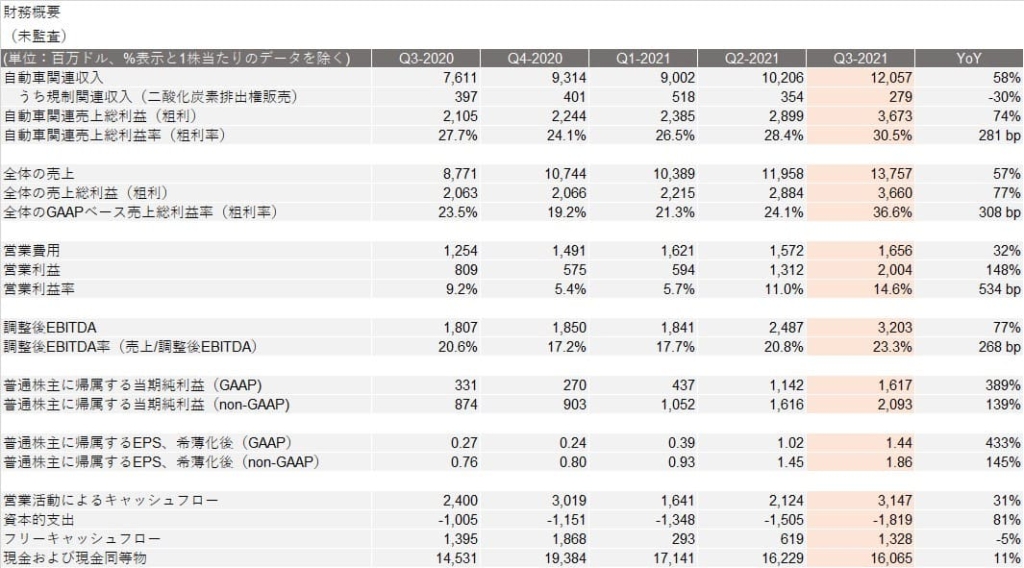

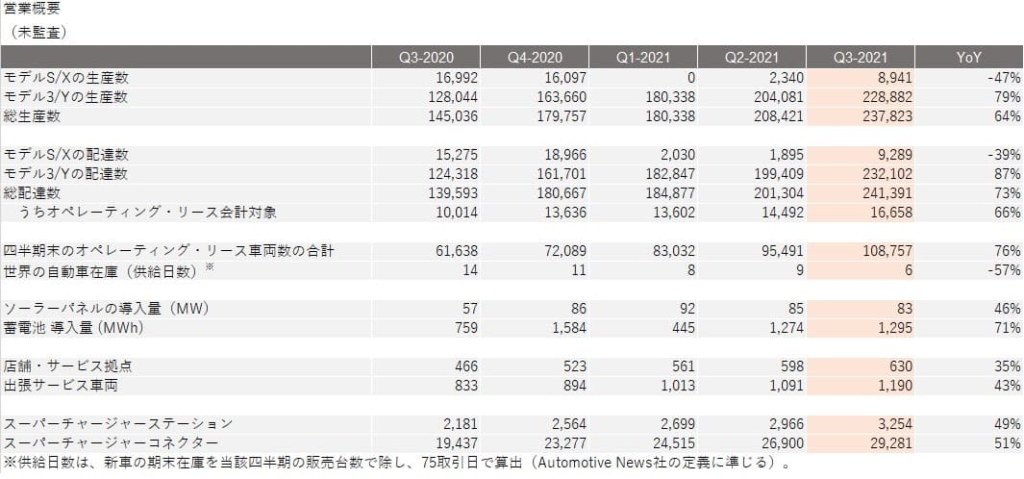

Operational Summary(営業概要)

詳しい営業データは以下の画像の通りです。英語ではわかりにくいかもしれませんので、日本語ver.を作成しています。タブで「日本語」を選択すれば確認できます。

売上と同様、販売台数もしっかりと伸びています。モデル3/Yは低価格モデルでモデルS/Xは高価格モデルですが、モデルS/Xはモデルチェンジを行うために、2021年Q1は生産は行わず在庫販売のみの対応となっていました。

Q2からはモデルチェンジしたモデルS/Xの生産を開始し、順調に生産数が回復しています。テスラとしても収益性の高い高価格帯モデルは力を入れていきたい分野であるはずなのでこれからさらに生産数・販売数が伸びていくことが予想されます。

逆に、Q4のモデルS/Xの生産台数が伸び悩む場合、黄色信号の合図となりますので、ここの数値は次回も要チェックです。

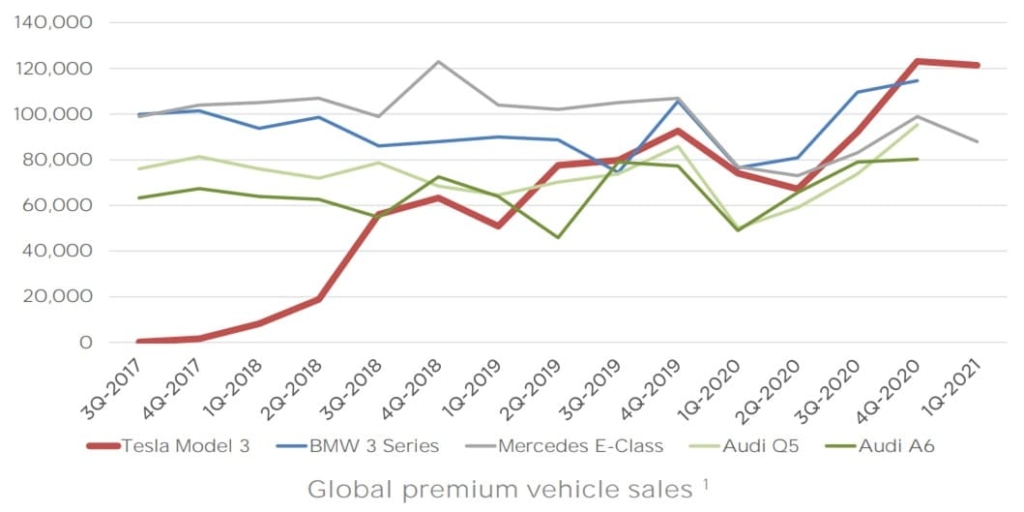

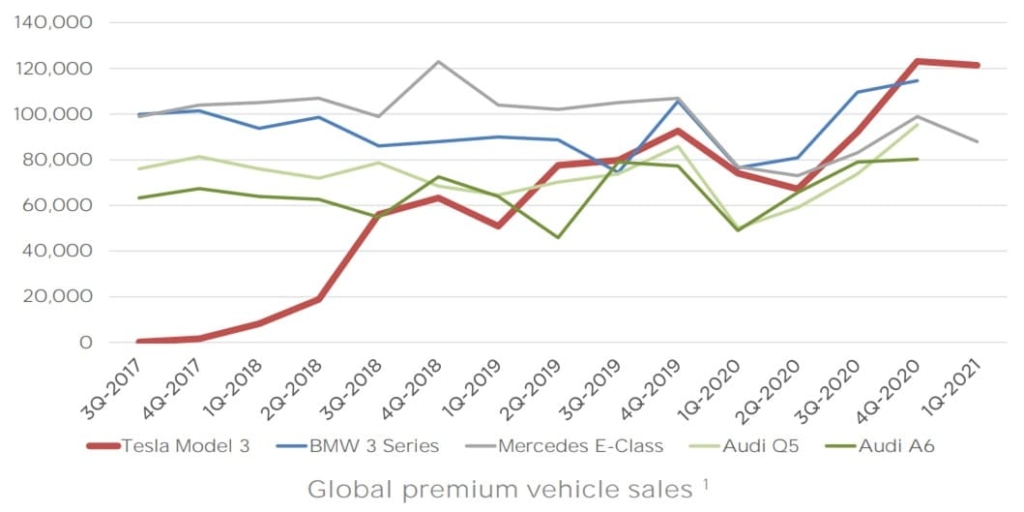

一方、モデル3/Yは堅調に推移しています。モデル3は世界で最も売れたプレミアムセダンとなったことがQ1の決算報告書内で記載されており、ここからさらに売り上げを伸ばしているというのは非常に優秀で、テスラのブランド力がついてきていることを示しているでしょう。

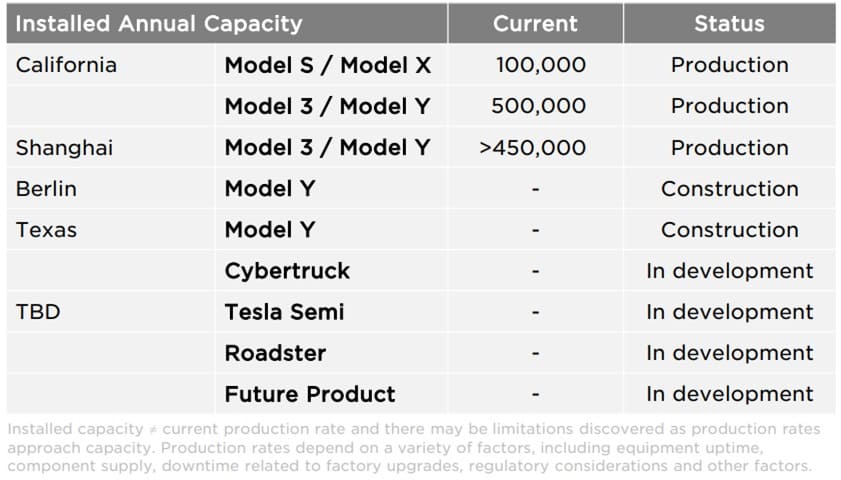

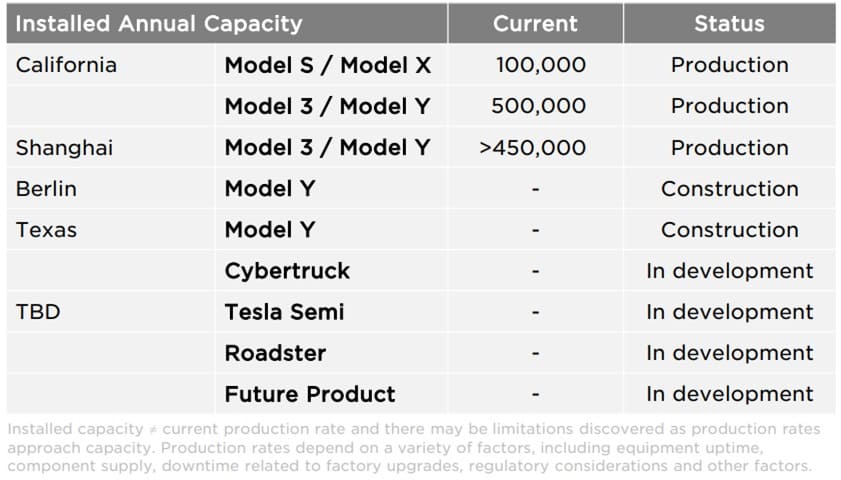

工場・生産可能数量について

- 米国:カリフォルニア、テキサス

-

カリフォルニアのフリーモント工場では、過去43万台の生産を行っていますが、今後拡大の余地はあるとしています。

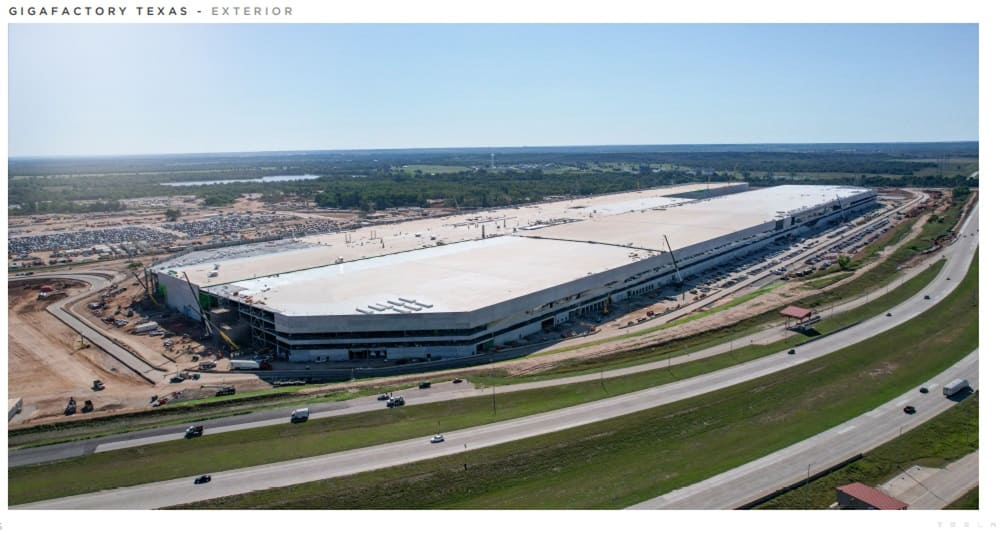

テキサス工場は現在、設備の試運転と最初の試作品の製作を行っており、計画通りに立ち上げが進んでいます。また、今後さらなる生産容量の増強に関しては、テキサス工場周辺に拡大することが容易だとしているため、前年比50%増を継続的に果たすことは可能だとしています。

引用:2021 Q3 Quarterly Update Deck (thron.com) - ヨーロッパ:ベルリン

-

工場の建設は順調に進み、機器のテストも順調に進んでいるようで、年内には最終許可が下りる予定です。ベルリン工場もテキサスと同様、生産容量を拡大し放題のため、上雷の需要に対してもしっかりと対応が可能です。

引用:2021 Q3 Quarterly Update Deck (thron.com)

コア・テクノロジー

- Full Self-Driving( 完全自動運転)

-

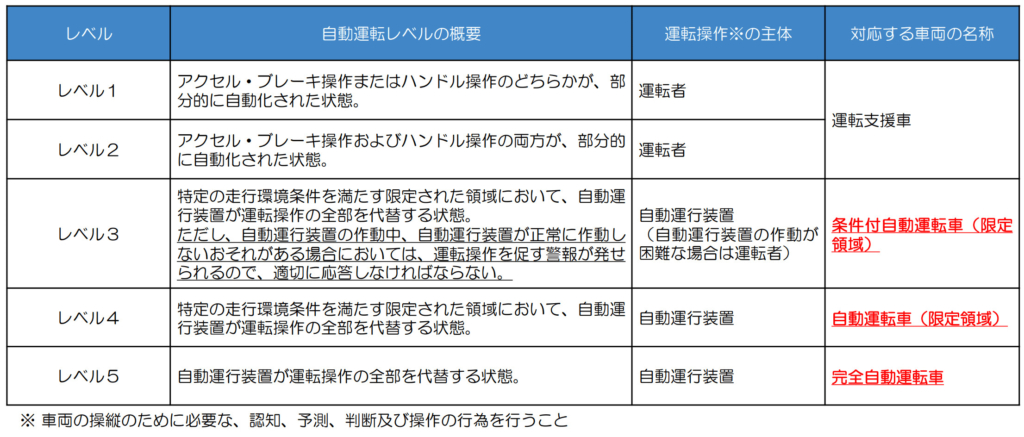

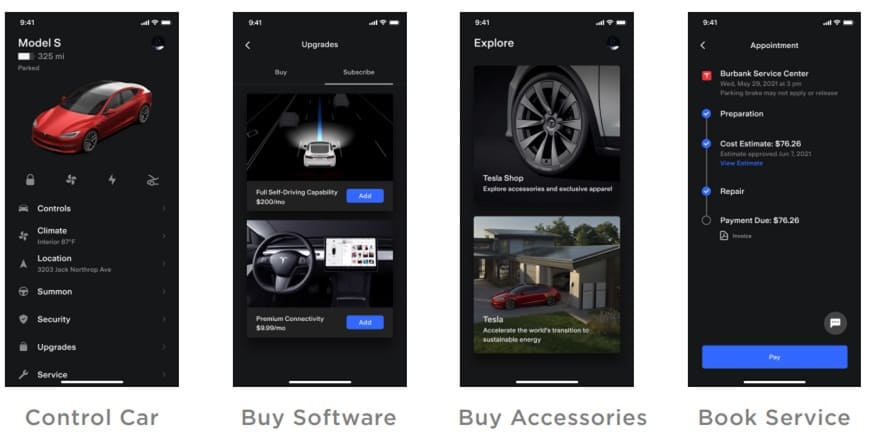

FSDはテスラが手掛ける自動運転ソフトウェアのことで、テスラ車の購入者は月額決まった額を支払うことでこのソフトウェアをインストールして利用することが出来ます。

現在、FSDはレベル2ほどと評価されているため、「運転支援車」レベルですが、今後レベル3,4,5とアップグレードさせていくことができれば、テスラ車は高度なEV×自動運転を実現することになり、業界をリードする企業となるかもしれません。

引用:国土交通省 - 車載ソフトウェア

-

引用:2021 Q3 Quarterly Update Deck (thron.com) Q3にはモバイルアプリもリリースし、車の操作やソフトウェアやアクセサリーの購入、さらに、ストリーミングビデオサービス「Disney+」、スクロール式アーケードシューターゲーム「Sky Force Reloaded」、「Car Wash Mode」を利用することが出来るようになりました。

ユーザーの利便性を次々と高める姿勢は顧客満足度を高める要因となるため非常に良い取り組みでしょう。

その他

テスラは自動車事業以外にも事業を手掛け、チャレンジを続けています。蓄電池事業はMegapackの売れ行きが好調でYoY71%、太陽光発電事業はYoY46%、その中のソーラールーフと呼ばれる製品はYoY100%以上の成長を見せています。

ソーラールーフは屋根のような外観の太陽光パネル製品であり、従来の太陽光パネルにはないトンカチでたたいても壊れない頑丈さがあるのが特徴です。

実際の製品を使った家が以下の画像に写っている家なんですが、これが太陽光パネルだと一瞬疑ってしまうほどの出来ですよね。

加えて、テスラは保険事業にも参入しています。テスラは車の運転データを収集し、その車の運転手が危険な運転をする人か安全な運転をする人かを評価することが出来ます。

このデータを利用することで、他の保険会社よりも正確に個人の保険料を決めることが出来るほか、運転アドバイスも行うことが可能です。

このように、テスラは自動車事業以外にも様々な事業にチャレンジしており、自動車以外の収入源を模索しています。

今後の見通し

①自動車販売台数YoY50%以上

②年内にベルリンとテキサスでモデルYの生産開始

③2022年にテキサス工場でサイバートラックを製造開始

- ①自動車販売台数YoY50%以上

-

自動車販売台数YoY50%以上は非常にチャレンジングな課題だと思いますが、昨今のEVシフトの波に乗れば可能なレベルでしょう。工場もベルリンとテキサスを新たに稼働させますし、ベルリンとテキサスの工場周辺にはさらに増築する土地が多くあるので、今後の需要増にも十分対応できると思われます。

ただ、自動車の販売に関しては、物流問題や半導体供給不足の問題があり、そうした外部要因によってYoY50%が達成できない確率はあります。

Q3はテスラの努力により販売台数に大きな影響を与えることなく決算を乗り越えましたが、今後この状況が長く続くようであればテスラも影響を受けることが予想されます。この点はリスクと認識しておく必要がありそうです。

- ②年内にベルリンとテキサスでモデルYの生産開始

-

テスラは年内にもベルリンとテキサス工場を稼働させ、モデルYの生産を開始したい考えです。

この工場稼働に遅れが生じることがあれば売り上げ台数に影響が出てくる可能性があり、株価下落要因となるでしょう。工場稼働の動向には注意を払っておく必要がありそうです。

- ③2022年にテキサス工場でサイバートラックを製造開始

-

サイバートラックは米国で人気の「ピックアップトラック」と呼ばれるタイプの自動車です。すでに100万台の予約注文があるようなので今後大きな収入源となることが期待されます。

サイバートラックはもともと2021年に販売される予定でしたが、2022年に延期されることとなりました。2022年中には販売を開始してもらいたいところですが、こちらも半導体供給不足などで遅延する可能性があり、リスク要因を言えるでしょう。

決算まとめ

✔ 売上・EPSクリア

✔ 売上・EPSのYoYが非常に優秀、排出権ビジネスは縮小しており、テスラの自動車事業がしっかりと利益を出せることを示すことが出来た

✔ 粗利率(30.5%)、営業利益率(14.6%)が優秀

✔ 自動車以外の事業も高成長

✔ 自動車販売台数YoY50%以上が今後の目標(ベルリン、テキサスの新工場稼働)

✔ 半導体供給不足、物流問題が当面の大きなリスク

最後に

今回はテスラの2021年Q3の決算について解説しました。今回の決算は非常に良い決算なので、タイミングを見て仕込んでも良いと思います。

この規模の会社でYoY50%以上を出してくるとなると次のGAFAMになることを期待せずにはいられません。ただし、リスクもあるので投資をする際は様々な情報をご自身で吟味したうえで投資するようよろしくお願いいたします!

最後までご覧いただきありがとうございました!

コメント