「昔と今で、同じものの値段が大きく変わった」と感じたことはありませんか?

例えば、私たちの生活に欠かせないスマートフォン。2007年に発売された初代iPhoneの価格は約6万円でした。

それが2026年の最新版では、約13万円にもなっています。もし私たちが現金だけを銀行に預けていたとしたら、この17年間でiPhoneを買うための実質的な負担は2倍以上に増えてしまったことになります。

では、もしiPhoneを現金ではなく金(ゴールド)で購入していたらどうだったでしょうか?

実は、iPhoneの価格が上がる以上のスピードで金の価値も上昇しているため、最新のiPhoneを買うために必要な金のグラム数は、昔に比べてむしろ減っているのです。

これは、金のような「モノ」そのものに価値がある実物資産が、「モノの値段が上がっても価値が下がりにくい」力を持っていることを示しています。

この記事では、そんな実物資産の代表格である「金(ゴールド)」と「プラチナ」への投資について、その基本から具体的な始め方まで、投資初心者の方にも分かりやすく徹底解説します。未来の自分のお金を守るための新しい選択肢を、一緒に学んでいきましょう。

そもそも金(ゴールド)とプラチナって何者?

投資の話に入る前に、まずは金とプラチナがどのような金属なのか、その正体を探ってみましょう。

キラキラだけじゃない「貴金属」としての価値

私たちの身の回りにある金属は、大きく「鉄」と「鉄以外の金属(非鉄金属)」に分けられます。金とプラチナは、この非鉄金属の中でも特に貴重な「貴金属」に分類されます。

貴金属とは、簡単に言うと「産出量が少なく希少で、錆びにくく腐食しにくい金属」のこと。その美しさと普遍的な価値から、古くから宝飾品や資産として世界中で大切にされてきました。

驚きの希少性:どれくらい珍しいの?

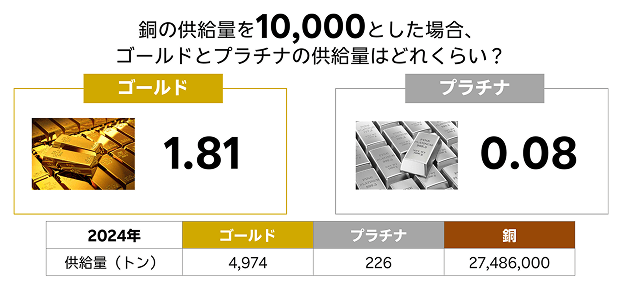

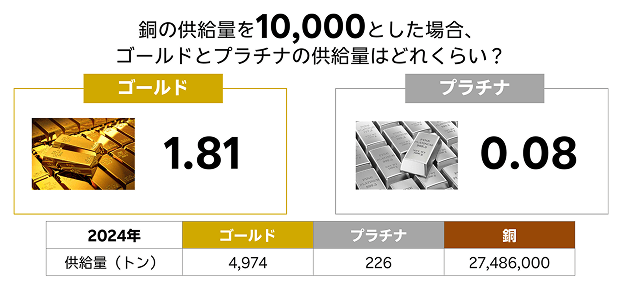

銅の供給量を10,000とした場合の金とプラチナの価値は非常に高く、その希少性がわかると思います。

また、これまでに人類が採掘した量や、まだ地球に残っている埋蔵量を比較してみましょう。

| 項目 | 金(ゴールド) | プラチナ |

|---|---|---|

| 地上の埋蔵量 | 約25万トン | 約1.6万トン |

| 採掘済みの量 | 約20万トン | 約6,000トン |

| 年間の平均採掘量 | 約3,000トン | 約200トン |

この表から分かるように、プラチナは採掘済みの量も年間の採掘量も金より圧倒的に少なく、金よりも30倍以上希少な金属なのです。

現在のペースで採掘が続いた場合、地球上の金は約17年後、プラチナは約50年後に枯渇してしまう可能性があるとも言われています。

プラチナの方が希少なのに、なぜ金の枯渇が早いのか不思議に思うかもしれませんね。これはそれぞれの「年間の採掘ペース」に基づいた予測だからです。金はプラチナよりもずっと速いペース(年間3,000トン vs 200トン)で採掘されているため、確認されている埋蔵量がより早く尽きてしまうと考えられているのです。

何に使われているの?需要の違い

金とプラチナは、その使われ方(需要)にも大きな違いがあります。この違いが、それぞれの投資対象としてのキャラクターを決定づけています。

金の主な需要

- 宝石加工 (約41%):指輪やネックレスなど

- 投資 (約24%):金地金や金貨など

- 中央銀行の保有 (約22%):各国の政府が外貨準備として保有

プラチナの主な需要

- 自動車関連 (約38%):排気ガスを浄化する触媒として

- 産業用途 (約28%):ハードディスクや医療機器など

- 宝石加工 (約24%):婚約指輪など

- 投資 (約9%)

この需要の違いから、それぞれの特徴を要約すると以下のようになります。

世界中の中央銀行が資産として保有していることから「安全資産」としての側面が強い。

自動車産業など、経済の動向に影響を受けやすい「産業資産」としての側面が強い。

これはつまり、金の価格は世界的な経済不安や金融政策に影響されやすく、プラチナの価格は世界経済の景気や技術革新とより密接に結びついているということです。この違いを理解することが、どちらの資産があなたの投資スタイルに合うかを見極める鍵になります。

金の投資信託比較

| SBI・iシェアーズ・ゴールドファンド | 楽天・ゴールド・ファンド | |

|---|---|---|

| 運用会社 | SBIアセットマネジメント | 楽天投信投資顧問 |

| 販売会社 | SBI証券 三菱UFJ eスマート証券 松井証券 マネックス証券 | 楽天証券 |

| 信託報酬 | 0.1838% | 0.2925% |

| 設定日 | 2023/6/8 | 2026/1/21 |

| 為替ヘッジ | あり/なし | あり/なし |

SBIの投資信託が手数料最安ですが、楽天証券では投資できません。楽天証券で投資する場合は、楽天ゴールドファンドに投資するのがおすすめです。

プラチナの投資信託:楽天・プラチナ・ファンド

| 楽天・プラチナ・ファンド | |

|---|---|

| 運用会社 | 楽天投信投資顧問 |

| 販売会社 | 楽天証券 |

| 信託報酬 | 0.864% |

| 設定日 | 2026/1/21 |

| 為替ヘッジ | なし |

プラチナに投資する投資信託は、2026年現在楽天プラチナファンドしかないため、投資信託で投資する場合は楽天証券を持っておく必要があります。

金(ゴールド)投資の3つの魅力

守りの資産として知られる金には、大きく3つの魅力があります。

魅力①:世界共通の「安全資産」

金は、何千年もの間、価値あるものとして世界中で認められてきた歴史があります。現在でも世界中の中央銀行が、国の資産を守るための準備金として金を保有しており、その信頼性は非常に高いと言えます。

また、世界共通の価格で日々大量に取引されているため、売りたい時にいつでも売れる「流動性」の高さも大きな魅力です。

魅力②:経済危機のディフェンダー

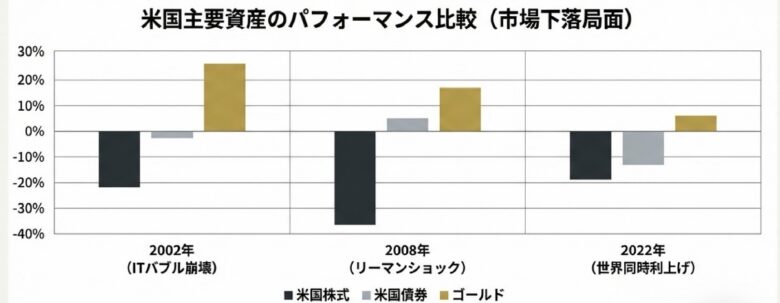

金の最も特徴的な魅力の一つが、経済危機に強いことです。株価が大きく下落するような金融ショックの局面で、投資家が安全を求めて金を買うため、逆に金の価格は上昇する傾向があります。

実際に、過去の大きな経済危機では、株式や債券がマイナスリターンとなる中で、金はプラスのリターンを記録しました。

- ITバブル崩壊(2002年)

- リーマンショック(2008年)

- 世界同時利上げ(2022年)

このように、他の資産が値下がりする時に価値を保ち、ポートフォリオ全体のリスクを軽減してくれるディフェンダーの役割を果たします。

魅力③:インフレに強い

冒頭のiPhoneの例で見たように、インフレ(物価の上昇)が進むと、あなたのお金の価値は時間とともに目減りしていきます。

金は、この目減りに対する防衛策として機能します。 金そのものに価値があるため、世の中のモノやサービスの値段が上がってもその価値は下がりにくく、私たちの大切な資産の購買力を守ってくれるのです。

このように守りの力に優れた金に対して、プラチナにはどのような魅力があるのでしょうか?実は、プラチナには今だからこその「攻め」の魅力が隠されています。

プラチナ投資の3つの魅力

産業資産としての側面が強いプラチナには、将来性への期待という「攻め」の魅力があります。

魅力①:金をも上回る圧倒的な希少性

セクション1で見たように、プラチナの採掘量は金の30分の1程度しかなく、その希少価値は金をも上回ります。

さらに、プラチナの供給は南アフリカ共和国一国に約70%も集中しています。そのため、同国の経済情勢やストライキといった社会的な変動によって供給量が左右されやすく、価格が大きく動く可能性があるという特徴も持っています。

この価格変動の大きさは諸刃の剣です。リスクが高いことを意味する一方で、それこそがプラチナが大きな成長ポテンシャルを秘めた「攻めの資産」と呼ばれる理由でもあるのです。

魅力②:金と比べて「割安」な価格水準

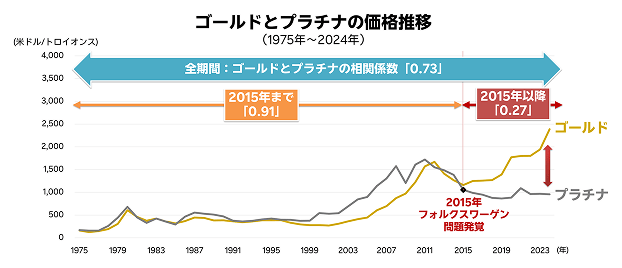

かつてプラチナの価格は、金の価格とおおむね連動して動いていました。しかし、2015年に起きた「フォルクスワーゲン問題」をきっかけに、プラチナ価格は金と比べて大きく下落し、現在もその割安な水準が続いています。

ドイツの自動車メーカー、フォルクスワーゲン社が、ディーゼル車の排ガス試験で不正を行っていた問題のこと。これを機に世界的にディーゼル車離れが加速し、ディーゼル車の排ガス浄化触媒として使われるプラチナの需要が減るのではないか、という懸念から価格が大きく下落しました。

魅力③:これからの需要回復への期待

価格が割安な水準にあるプラチナですが、今後は価格が回復していく可能性も指摘されています。その理由は主に2つあります。

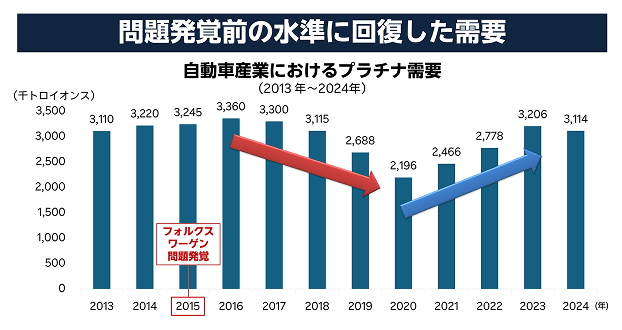

理由1:自動車産業の需要回復

フォルクスワーゲン問題で一度落ち込んだ自動車産業での需要ですが、ディーゼル車だけでなく、ハイブリッド車など新しいタイプの自動車でもプラチナが使われるため、需要は問題発生前の水準に戻りつつあります。

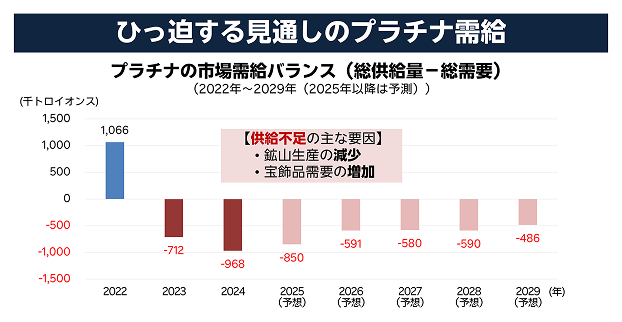

理由2:供給不足の見通し

生産量の減少に加え、宝飾品としての需要が増加していることなどから、今後数年間はプラチナの供給が需要に追いつかない「供給不足」が続くと予測されています。需要が供給を上回れば、価格は上昇しやすくなります。

守りのディフェンダー(金)と、将来性が期待できるチャレンジャー(プラチナ)。どちらを選ぶか、もっと分かりやすくするために、両者をシンプルな比較表で直接対決させてみましょう。

【一覧表】金とプラチナ、あなたに合うのはどっち?7つの視点で徹底比較

金とプラチナのどちらに投資するかは、あなたの投資目的によって変わります。以下の7つの視点で両者の特徴を比較してみましょう。

| 比較項目 | 金(ゴールド) | プラチナ |

|---|---|---|

| 希少性 | 希少性が高い | 金よりさらに希少 |

| 供給の安定性 | 採掘国が分散しており安定的 | 南アフリカに偏っており不安定 |

| 歴史・文化的価値 | 圧倒的な実績と信頼性 | 歴史は浅く、通貨実績はない |

| 主な需要 | 投資・宝飾品・中央銀行 | 自動車・産業用途が中心 |

| 代替の可能性 | 代替が効かない | パラジウム等で代替される可能性あり |

| 信頼性・流動性 | 非常に高い(世界中で取引) | 金には及ばない |

| 投資の魅力 | 守りの資産(安全・安定) | 攻めの資産(割安・将来性) |

デメリットも知っておこう!貴金属投資の注意点

魅力的な金・プラチナ投資ですが、始める前に知っておくべき注意点も3つあります。

① インカムゲイン(配当や利子)がない

株式の配当や預金の利子とは違い、貴金属は持っているだけではお金を生み出してくれません。利益は、買った時よりも高い値段で売ることで得られる売却益(キャピタルゲイン)がすべてです。

② 盗難・紛失のリスクがある(現物の場合)

金地金(金の延べ棒)などを購入して自宅で保管する場合、盗難や紛失のリスクが伴います。これを避けるためには、銀行の貸金庫などを利用する必要があり、その分の保管コストがかかります。

③ 手数料がかかる

金やプラチナを購入する時、保管する時、そして売却する時には、様々な手数料が発生します。どのようなコストがかかるのか、事前に確認しておくことが大切です。

貴金属投資の始め方

では、実際に金やプラチナに投資するにはどうすればよいのでしょうか?

主な投資方法5選

個人が金やプラチナに投資するには、主に以下の5つの方法があります。

- 現物取引:宝飾店などで金地金やコインを直接購入する方法。実物を手元に置きたい人向け。

- 純金積立:証券会社などで毎月一定額を積み立てて金やプラチナを少しずつ購入する方法。1,000円程度の少額から始められます。

- 先物取引:将来の決められた日に、あらかじめ決めた価格で売買することを約束する取引。ハイリスク・ハイリターンで上級者向け。

- 投資信託:金やプラチナの価格に連動するように専門家が運用してくれる金融商品。

- ETF(上場投資信託):投資信託の一種で、株式と同じように証券取引所でリアルタイムに売買できるもの。

「投資信託」や「ETF」がおすすめ!

たくさんの選択肢がありますが、特に投資初心者の方には「投資信託」や「ETF」がおすすめです。

先ほどお伝えしたデメリット、覚えていますか?実は、投資信託やETFは、それらの悩みをうまく解決してくれる賢い方法なんです。

• ✅ 盗難・紛失リスクがゼロ:金地金のように現物を自宅で保管する必要がないため(デメリット②を解決!)、保管場所に悩むことも、盗難を心配することもありません。

• ✅ 少額から始められる:多くの商品が1,000円程度の少額から積立投資を始められます。

• ✅ NISA(成長投資枠)が使える:利益が出た場合に税金がかからない、または軽減される制度を利用できる可能性があります。

• ✅ コストが比較的安い:現物取引に比べて、売買手数料などを安く抑えやすい傾向があります(デメリット③を軽減!)。

最近では、「楽天・ゴールド・ファンド」や国内初となる「楽天・プラチナ・ファンド」といった商品も登場し、投資信託を通じて誰でも手軽に金やプラチナへの投資を始められる環境が整ってきています。

まとめ:未来に備えるポートフォリオの一員として

この記事では、金とプラチナ投資の基本について解説してきました。最後に、重要なポイントを振り返りましょう。

金(ゴールド)「守りの資産」

プラチナは、「攻めの資産」

かつて金やプラチナは、戦争や金融危機といった「有事」の際に注目される資産でした。

しかし、世界情勢が複雑で先行きが不透明な現代においては、常に備えておくべき「常備の資産」へとその役割が変わりつつあります。

いきなり大きな金額を投資する必要はありません。まずは自分の資産全体の5%〜10%を目安に、ポートフォリオの一部として金やプラチナを組み入れることを検討してみてはいかがでしょうか。

この記事が、あなたの大切な資産を守り、育てるための新しい一歩となれば嬉しいです。