ちゅーや

ちゅーやこんにちは、ちゅーやです。

今回はロボアド第2弾「ROBOPRO」についてです。

コロナショック後、株式市場の急速な回復により投資が注目されています。

しかし、投資はよくわからないという方も多いはず。そんな方にお勧めできるのがロボアドです。今回はその中でもROBOPROについて解説します。

以前別のロボアドについても解説しているのであわせて確認してみてください!

この記事を読めばわかること

✔ ROBOPROの特徴

✔ メリット・デメリット

✔ 利回りなどの実績

✔ どんな方にお勧めか

ROBOPROとは?

概要

「ROBOPRO」は株式会社FOLIOがAlpacaJapan社と共同開発したロボアドバイザーの事で、Alpaca社提供のETFを対象資産として、AI技術により資産運用を行っています。

従来のロボアドバイザーの多くは、株や投資信託などを運用する際に「種類が多く、違いも分かりにくい」という投資初心者の悩みを解決すべく、質問に答えるだけでバランスのとれた投資プランを提供するものです。お客様の中には「ロボというくらいだから、AIを活用しているのでは」という方もいらっしゃいますが、従来のロボアドバイザーは、基本的に1つの運用ロジック(現代ポートフォリオ理論)に従ってポートフォリオを作成し、市況の変化に合わせてそのバランスが崩れないように調整するものでした。新商品「ROBOPRO」は、従来のロボアドバイザーにはなかった運用プロセスを行うことで比較的短期のトレンドに照準を定めた、従来とは異なる進化を遂げた運用戦略となっています。

引用:進化したロボアドバイザー「ROBOPRO」が新登場!株式会社FOLIO

つまり、ROBOPROはAI技術を導入していることが大きな特徴ということです。

| 運営会社 | 株式会社FOLIO |

| 投資対象 | Alpaca社提供のETF |

| 最低投資金額 | 10万円 |

| 最低積立金額 | 1万円 |

| 運用手数料 | 1.1%+ETF手数料 |

| リバランス頻度 | 月1回 |

ROBOPROの特徴

✔ 40以上のマーケットデータをAIが正確に分析

✔ 万全のセキュリティ体制

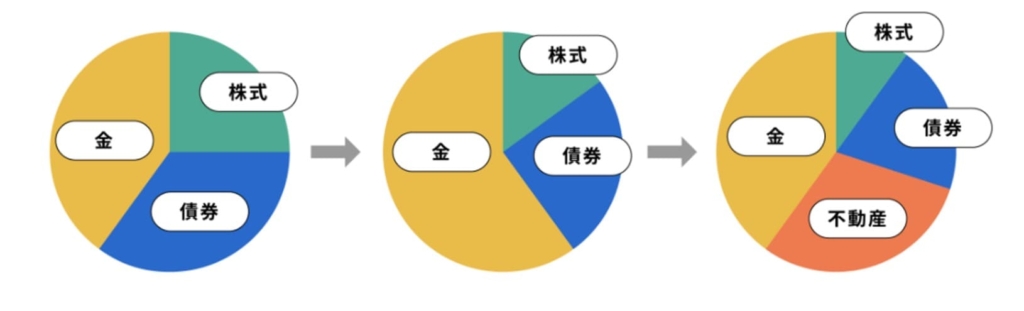

✔ パフォーマンスの最大化を目指し、投資配分を大胆に変更する

40以上のマーケットデータをAIが正確に分析

ROBOPROでは、世界の株式や債券、通貨やコモディティなど相場の先読みに役立つ、40以上のデータを収集し、それらのデータをAIが効率的かつ正確に分析を行うことで相場の先読みを行っています。

また、AIは機械学習によって日々精度の向上を目指しており、運用が長くなればなるほど正確な先読みができることが期待できます。

万全のセキュリティ体制

データの送受信は256 bit SSL通信方式を採用し暗号化し、保管時も全て暗号化し強固なセキュリティ対応を実施しています。加えて、外部機関と連携し、万全のセキュリティ体制を敷いています。

また、個人の資産は分別管理し、万が一FOLIOが倒産しても現金を取り戻せるようになっているほか、分別管理に不具合があり変換されなかった場合でも1,000万円までは保障されます。

パフォーマンスの最大化を目指し、投資配分を大胆に変更する

AIによって算出された将来予測に基づき、大胆に投資配分を変更します。また、リバランスによる売買コストは、FOLIOが負担しています(運用報酬1%[税込1.1%]の中に含む)。

運用実績と評判(口コミ)

運用実績

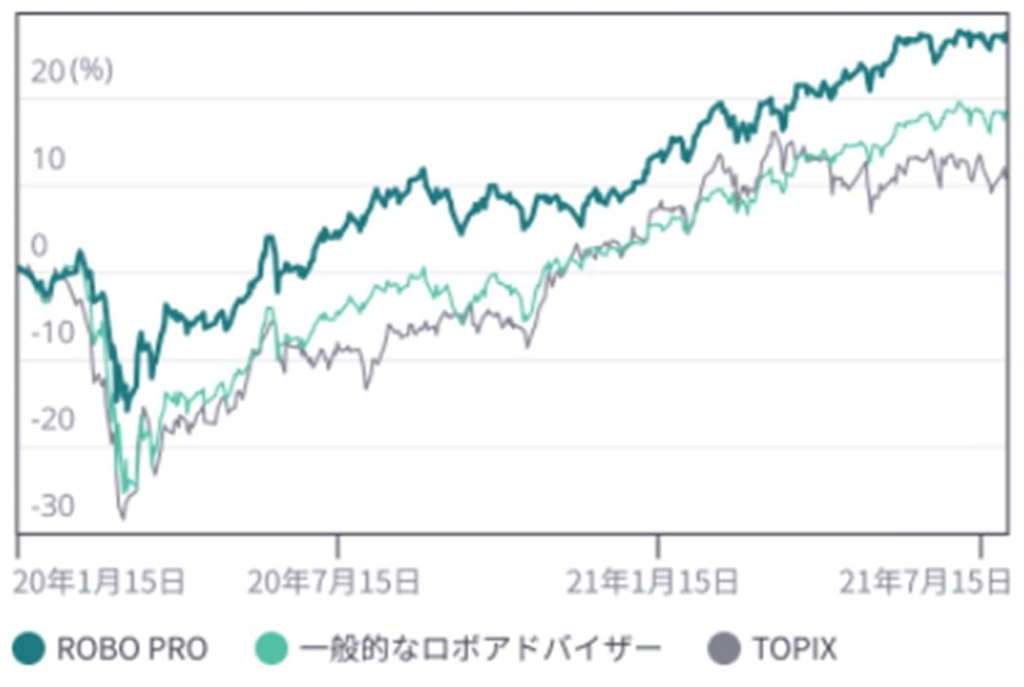

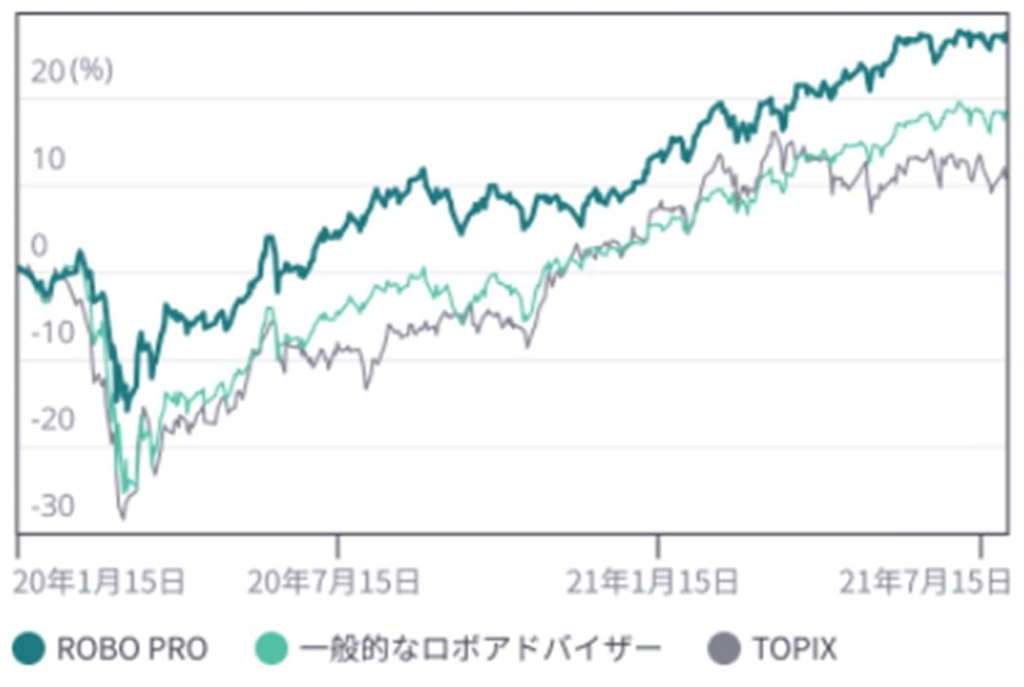

2020年1月15日のサービス開始から2021年7月末までのリターンは+27.1%となっています。

上の図にある通り、TOPIXや一般的なロボアドバイザーを上回る数値をたたき出しています。

評判(口コミ)

下落時でも安心できるだったりは、下落時のパフォーマンスが高いといった意見が目立ちました。

業界最大手WealthNaviとの比較

| ROBOPRO | WealthNavi | |

| 運営会社 | ㈱FOLIO | ウェルスナビ㈱ |

| 投資対象 | Alpaca社提供のETF | VTI, VEA, VWO, AGG, TIP, GLD, IYR |

| 最低投資金額 | 10万円 | 10万円 |

| 最低積立金額 | 1万円 | 1万円 |

| 運用手数料 | 1.1% | 1.1% |

| リバランス頻度 | 月1回 | 半年に1度 5%以上乖離で前倒し実施 |

最低投資金額や手数料に差は無く、違いはリバランスの頻度と投資対象のみでした。

投資対象の違い

投資対象に関しては、以下の通りです。

| ROBOPRO | WealthNavi | |

| 米国株 | 〇 | 〇(VTI) |

| 先進国株(米国除く) | 〇 | 〇(VEA) |

| 新興国株 | 〇 | 〇(VWO) |

| 米国債 | 〇 | 〇(AGG) |

| 新興国債 | 〇 | |

| ハイイールド債 | 〇 | |

| 物価連動債 | 〇(TIP) | |

| 金 | 〇 | 〇(GLD) |

| 不動産 | 〇 | 〇(IYR) |

投資対象は株式クラスでは違いがありませんでした。ETFが異なるので多少パフォーマンスに違いは出るかもしれませんが概ね同じETFと考えて良いでしょう。

債権はROBOPRO の方が種類が多く、WealthNaviは物価連動債を導入している点に特徴があります。

リバランス回数の違い

リバランス回数はROBOPRO の方が多い結果となりました。ただ、リバランス回数は多ければ良いというわけではないところが判断に迷う難しいところ。

ただ、WealthNaviで50万円以下の少額投資をしていると半年に一度のみのリバランスとなり、前倒しでリバランスがされないので、下落相場で仕込みそびれる可能性もあるかもしれません。

メリット

プロが使用するAI技術を利用できる

今までのロボアドと違い、ROBOPROではプロが使うような本格的なAIが導入されているのが大きな特徴です。

国内ではROBOPROでしか利用できないサービスとなっています。

高い運用成績が期待できる

リターンもインデックスや一般的なロボアドをアウトパフォームしており、非常に優秀です。

1カ月に1度リバランスを実施し、割安なアセットクラスに比率を高めてリターン向上を目指しています。

ロボアドの中では攻めた投資にはなりますが、コロナショック時もダメージが小さいことから下落体制もバッチリで素晴らしい結果を出しています。

デメリット

手数料がかかる

ロボアド全般に言えることですが、手数料がかかることが大きなデメリット。投資の世界での1.1%は非常に大きい数値です。

これに関しては、FOLIO 側も記事を作っていて、非常にわかりやすいので覗いてみてください。下記URLの下の方にある「自分で運用した場合と比較する」から確認できます。

この記事に書いてある通り、リバランスの有無で本当に8.17%/年の差が生じるのであれば投資価値はかなりありそうですね。

ただ、これは過去の結果であり、未来もうまくいくことが保証するものではない点は注意が必要です。

最低投資金額が10万円

最低投資金額が10万円というのもデメリットと言えるでしょう。投資初心者にとって、いきなり10万円の資金を投入することは非常に勇気がいるからです。

つみたてであれば月1万円から始められるので、いきなり10万円も投資するのが怖い方は貯金感覚でつみたてをしてみるのもいいかもしれません。

どんな人におすすめか

✔ 楽に投資をしたい人

✔ 手数料が多少高くでもリターンを狙いたい人

ROBOPROを使えば、楽に高いリターンを目指すことができます。

ROBOPROのHPでも示されている通り、一般的なロボアドバイザーよりも高いリターンを出すことができる点は非常に魅力です。

一方、ネックは手数料です。ここをどこまで許容できるかがカギになってきます。

デメリットの点でも紹介した、「リバランスの有無で一年あたり8.17%もリターンが変わった」というデータを見て、1.1%の手数料は小さなものに見えてくる方は投資しても良いかもしれません。

まとめ

今回はROBOPRO について紹介しました。プロが使うようなAI技術を個人が利用できるというのは非常に画期的で素晴らしいサービスです。

手数料を許容できる方にはおすすめです!

最後までご覧いただきありがとうございました!

コメント